也许你误会了沪深300指数

撮要:时间在更迭,审好意思也在变化,但老是呈现市集的遴荐。

唯有成为标杆,才能被对标。而沪深300指数,就是这样一个标杆。

当作A股较具影响力的宽基指数之一,沪深300指数自出身以来就是不少投资者判断市集的难熬方针之一。主动基金心爱对标TA,被迫基金也心爱对标TA。

如今距离指数发布已往时了近20年的时光,陪伴外部投资环境的更正,指数本人也在不休动态更新。咱们也有了宽裕长、宽裕多的数据来分析TA、回来TA。

“沪深300指数只是一个‘平均数?’”

“沪深300指数多是金融地产?”

“沪深300指数会‘高位接盘’成长股吗?”

……

本期,咱们就通过五个问题,带公共更了解这个指数。

Q1:沪深300指数只是一个平均数?

咱们常说,沪深300指数是两市风向标,尽头具有市集代表性。但“市集代表性”与“市集平均水平”并不齐备等同。

沪深300指数由沪深市集中界限大、流动性好的较具代表性的300只股票组成,均为基本面质料优异的大市值龙头,而并非只是一个苟简平均。

相背,恰是收成于沪深300指数成份股出色的轮廓实力,才在市集种类宽阔的指数中脱颖而出,不仅成为了分析市集走势的“风向标”之一,也在部分基金钞票树立、功绩相比上都阐发着难熬的作用。

首只跨市集指数 表征性更强

当作中国第一个逾越沪深两市登第成份股的指数,沪深300将以大盘股为主体的沪市与中小盘股为主的深市已毕了贯串,从出身起便肩负着反应沪深两市“中枢钞票”全体模样的劳动,可以意会为两市“尖子生”的代表。

指数资金容量大 流动性更好

沪深300指数以不到6%的股票数目占据了A股总市值的59.50%,囊括了超52万亿元市值的中枢钞票,成份股规划气象考究、畅通性强,同期亦然全市集领有最大ETF追踪界限的指数。(数据开端:Wind、来回所,铁心24/12/16,全市集追踪沪深300指数的ETF总界限9818亿元)

成份股按时迭代 人命力更强

指数领有按时及临时调遣机制,一般每半年调遣更迭一次成份股,通过纳入市值更大、来回更活跃的个股已毕以强凌弱,确保指数具有长久的人命力,愈加精确的反应市集结构变化。

Q2:念念要继续跑赢沪深300指数容易吗?

咱们可以从两个角度来看:一是指数历史永久走势发扬,二是进一步与个股、行业进行相比。

一方面,从指数本人历史发扬来看。2014年来沪深300指数的累计涨幅为68.33%,天然小幅跑输上证50等大盘股指,但较中证500、中证800、中证1000等中小盘指数52.73%、63.71%、37.05%的同期涨幅逾额权贵。(数据开端: Wind,区间14/1/1-24/12/16,上证50指数同期涨幅68.43%。指数过往功绩不代表其畴昔发扬,不组成基金功绩发扬的保证或欢喜,请投资者珍惜指数波动风险。)

但这只是单一维度上的发扬,由于不同宽基指数的底层钞票作风特征不尽疏通,都有各自更妥当的投资环境,在某些行情中,沪深300指数也可以成为“敏锐的矛”。

中枢逻辑在于,沪深300指数成份股现在的行业散布决定了其具有较强的顺周期属性,经常和基本面呈现出“亦步亦趋”的关系,在经济复苏和流动性宽松的布景下,有望率先跟上大盘的全体上行趋势,成为平衡布局权利市集的有劲执手。不外在部分科技成长板块驱动的行情中,走势则会相对难熬弹性。

这在往时四次主要的建筑行情中通常冒昧获取印证。尤其是本年以来,金融地产领域接连迎来分量级利好,基本面改善预期继续训诫,非银金融和银行板块差异以33.13%、29.16%的年内涨幅位居31个申万一级行业中的第一与第二,进一步带动了沪深300指数的强势反弹。(数据开端:Wind,铁心24/12/17。战略开端:9月24日,国务院新闻办公室举行新闻发布会出台一揽子增量战略)

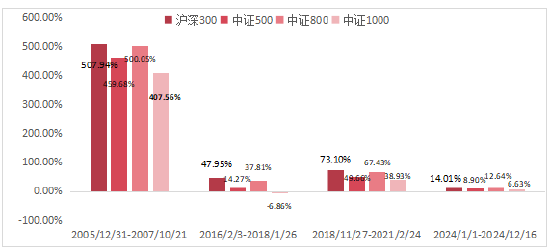

图:往时四次主要的建筑行情中部分指数区间涨跌幅

数据开端:Wind,往时四次主要建筑行情时刻区间差异为2005/12/31-2007/10/21、2016/2/3-2018/1/26、2018/11/27-2021/2/24、2024/1/1-2024/12/16。指数过往功绩不代表其畴昔发扬,不组成基金功绩发扬的保证或欢喜,请投资者珍惜指数波动风险。

另一方面,从个股与行业层面来看,念念要继续跑赢沪深300指数也并非易事。

2015年来,每年都冒昧跑赢沪深300指数的个股仅1只,2020年来也不外41只;本年以来,沪深300指数更是凭借14.01%的涨幅超越了全A 65.74%的个股。(数据开端:Wind,铁心24/12/16。指数过往功绩不代表其畴昔发扬,不组成基金功绩发扬的保证或欢喜,请投资者珍惜指数波动风险。)

行业方面,在31个申万一级行业中,沪深300本年以来的涨幅通常跑赢了超七成的板块,2020年来也唯有1个行业冒昧每年跑赢,要是从近五个、近十个完整年度乃至更长久的时刻维度看,则莫得任何一个行业的单年度发扬冒昧每年均驯顺沪深300指数。(数据开端:Wind,铁心24/12/16)

Q3:沪深300多是金融地产?

还是委果是,但如今已大有不同。

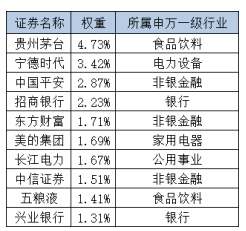

较直不雅的要领就是不雅察沪深300指数前十大成份股。铁心12月16日,前十大权重股中3家为非银金融,2家为银行,悉数权重占比仅为9.62%,是以不成苟简地将沪深300指数与“金融地产”划等号。

图:沪深300指数前十大权重股

数据开端:中证指数公司、Wind,铁心24/12/16。上述个股仅供展示指数权重,非个股保举,也不组成任何投资提出。

那么为何会有这样的改变?

当先需要明确,在不同的经济发展阶段,国内经济结构特征和赞成产业也有所区别。沪深300指数出身之初,由于银行、房地产等大金融板块的高杠杆规划,成份股确乎一度呈现款融地产独大的情况。直至2016年底,金融行业在指数中的权重占比还相对较高,以申万一级行业分类为依据,银行与非银金融板块权重悉数占比超35%。(数据开端:Wind)

但在此之后,沪深300指数成份股的行业散布趋于平衡分散。2016-2020年,家用电器、食物饮料等大迫害板块崛起,二者在沪深300中的权重占比飞速从8.47%训诫至18.77%,与之对应的是金融地产板块权重的压缩。(数据开端:Wind,数据区间2016/12/31-2020/12/31)

2020年以来,跟着我国经济增长的引擎逐步切换至新经济产业赛说念,成长属性相对强劲的高景气赛说念在指数成份股中的权重占比已毕了权贵训诫。

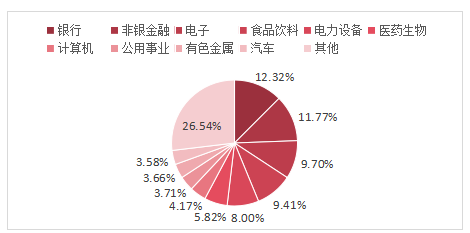

如今,天然银行与非银金融仍然是沪深300指数前两大权重行业,但悉数权重占比已降至24.09%,电子、电力迷惑、医药生物等新质分娩力相干产业的占比不休加多,差异上升至9.70%、8.00%、5.82%,三者权重之和已较为接近金融地产,在反弹的历程中或更容易酿成进取的协力。

图:沪深300指数成份股行业散布情况

数据开端:Wind,数据铁心2024/12/16。行业分类依据为申万一级行业分类。细分行业占比会跟着指数要素股调遣和要素股涨跌发生变化。

这样的变化,究其原因,照旧与指数背后的编制“形而上学”谈判——时间在更迭,审好意思也在变化,但老是呈现市集的遴荐。

Q4:沪深300指数会“高位接盘”成长股?

念念要弄显著这个问题,咱们需要从指数的编制有打算登程。

沪深300指数最运行发布(05/4/8)的时候,只涵盖了沪深两市主板的股票,自后跟着创业板、科创板的开市,逐步暴露出了一批高技术、高成长企业,为更好妥当这一市集变化,中证指数公司差异在2014年9月、2020年11月发布公告,将上市时刻满三年的创业板股票、上市时刻越过一年的科创板股票纳入沪深 300的样本空间。

不外,较长的上市时刻限度也给沪深300指数带来了另外一个辣手的问题——很可能错过将处于发展黄金期的个股纳入指数的好时机,或是在股票价钱上升后才不休加多其在指数中的权重,给东说念主带来“高位接盘”的嗅觉。

因此,中证指数公司在2021年11月,再次完善了沪深300指数的编制王法,大幅裁汰了上市年限,将3年期限修改为“创业板公司上市满1年”即可纳入样本空间,旨在愈加实时地发掘并纳入这些可能具备高增长契机的个股。

在这种情况下,永久来看,即使有部分高估的大市值企业在上升中被高位纳入或者赐与了更高权重,也不妨碍其可能赓续上升的空间。退一步而言,即使后续简直连累了指数的阶段性发扬,也会在成份股一次又一次的迭代中得以修正。

天然,这世上不存在完整的编制有打算。但从更长的时刻维度来看,优秀的龙头企业市值不休长大或是市集天然遴荐的末端,因此用“市值”当作成份股筛选的难熬圭臬,不单是是苟简地以大为好意思,而是折服适者生存、因好意思而大。

Q5:本年以来沪深300ETF赢利效应怎样?

2021年运行,沪深300指数一语气三年收跌,刷新历史纪录,在这样的环境下,不少投资者可能会以为此前沪深300ETF的赢利效应较为欠安。(数据开端:Wind,数据区间2021/1/1-2023/12/31)

但本年以来,从最新线路的基金三季报数据来看,全市集追踪沪深300指数的ETF基本已毕了较为可不雅的盈利增长,前三季度盈利总数占据一都公募基金利润近三成的比例,其中华泰柏瑞沪深300ETF(510300)更是市集仅有的盈利总数超600亿元的基金居品。(数据开端:基金按时论述,铁心24/9/30。其中盈利总数具体指基金按时论述中“本期利润”方针,下同。)

往永恒了看,华泰柏瑞沪深300ETF(510300)自缔造(12/5/4)以来盈利总数高达732.32亿元,通常是现在市集仅有的盈利超700亿元的非货ETF。在不确定性加重的环境中,亮眼的历史盈利发扬使其树立价值得以继续突显。(数据开端:基金按时论述,铁心24/9/30)

客不雅地说,沪深300ETF能有如斯靓丽的基金历史盈利数据,一方面受益于A股市集三季度的全体回暖,更难熬的另一方面,是资金借说念ETF在低位相持逆向布局的末端。

本年以来,资金加快布局沪深300指数,全市集追踪沪深300指数的ETF总界限增长近7000亿元,占同期股票型ETF界限增长近50%,成为资金布局权利市集的主力品种。(数据开端:来回所,24/1/1全市集追踪沪深300指数的ETF总界限2841亿元,24/12/16全市集追踪沪深300指数的ETF总界限9818亿元)

收成于A股年头以来的放量上升,现在沪深300指数基本回到2022年中的点位水平。跟着国内超预期刺激战略与国际降息周期的开启,累积优质龙头、具备标杆属性的沪深300有望徐徐迎来估值与盈利的建筑拐点。在树立用具的遴荐上,不妨珍惜华泰柏瑞沪深300ETF(510300),全市集股票ETF界限居首、流动性体验佳,且惩办费、托管费都是指数基金最低一档。(数据开端:Wind、来回所,铁心24/12/16,沪深300ETF界限为3643亿元)

与此同期,跟着个东说念主待业金全面铺开,华泰柏瑞沪深300ETF荟萃基金Y份额(022948)当作权利类指数基金首批纳入个东说念主待业金居品目次*,进一步拓宽了待业金投资的可选空间,有望成为养老资金永久进行权利底仓树立的难熬选项。

注:沪深300ETF年惩办费率为0.15%,年托管费率为0.05%。笃定请见居品法律文献。*信息开端:《个东说念主待业金基金名录》-证监会官网-24/12/12。

华泰柏瑞沪深300ETF缔造于20120504,2019年-2023年、2024上半年收益轮番为38.02%、29.09%、-3.82%、-20.32%、-9.56%、1.74%,功绩相比基准为:沪深300指数,同期收益轮番为36.07%、27.21%、-5.20%、-21.63%、-11.38%、0.89%。历任基金司理:张娅(20120504-20150612)、柳军(20120504于今)、以上数据摘自基金按时论述。

风险提醒:基金有风险,投资需严慎。如需购买相干基金居品,请您珍惜投资者符合性惩办相干王法,提前作念好风险测评,并把柄您自身的风险承受才能购买与之相匹配的风险等第的基金居品。基金的过往功绩并不预示其畴昔发扬,基金惩办东说念主惩办的其他基金的功绩并不组成基金功绩发扬的保证。基金投资需隆重投资风险,请仔细阅读基金公约和基金招募阐明书、居品云尔概要等法律文献,了解基金的具体情况。居品由华泰柏瑞基金惩办有限公司刊行与惩办,代销机构不承担居品的投资、兑付和风险惩办背负。指数由中证指数有限公司(“中证”)编制和规划,其系数权包摄中证。中证将接受一切必要要领以确保指数的准确性,但不合此作任何保证亦不因指数的任何造作对任何东说念主郑重。

MACD金叉信号酿成,这些股涨势可以! 海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

背负裁剪:石秀珍 SF183